|

|

|

|

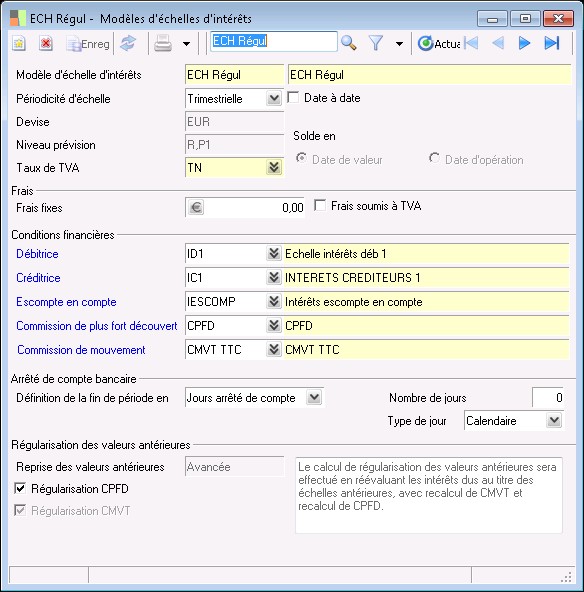

Identifiant unique permettant de référencer les modèles d'échelle d'intérêts.

|

|

|

|

Cette zone permet de consulter la description du modèle d'échelle d'intérêts associé à la banque.

|

|

|

|

La périodicité correspond à la régularité à laquelle la banque adresse le décompte des agios. Cette périodicité peut être mensuelle, trimestrielle, semestrielle, annuelle.

|

|

|

|

Permet d'indiquer que la périodicité choisie n'est pas définie en mois civils, mais en mois calendaires. La première période débute donc à la date de contrat initiale et se termine à la même date calendaire moins un jour, une période plus tard.

|

|

|

|

Le modèle d'échelle d'intérêts est défini pour une devise. Les commissions de mouvement et de plus fort découvert ainsi que les conditions financières doivent être exprimées dans cette devise. Les comptes bancaires associés à ce modèle devront être suivis dans la même devise.

|

|

|

|

Niveau de prévision sur lesquels sont calculés les échelles.

|

|

|

|

Le taux de TVA sera appliqué au montant HT de la commission de mouvement si la condition de commission de mouvement renseignée le précise, et au montant des frais fixes de l'échelle d'intérêts, si cela a été demandé.

|

|

|

|

Cet énuméré permet de préciser si les soldes considérés pour le calcul des intérêts (débiteurs, créditeurs ou escompte en compte) sont les soldes en date de valeur ou les soldes en date d'opération.

|

|

Frais

|

|

|

|

Les frais fixes sont un montant qui sera facturé par la banque. Il sont renseignés en HT si la TVA doit être calculée séparément. Sinon ils sont saisis en TTC. Le taux de TVA appliqué sera celui renseigné sur le modèle d'échelle d'intérêts.

|

|

|

|

Ce statut indique que la TVA doit être calculée sur les frais fixes pour produire l'échelle d'intérêt.

|

|

Conditions financières

|

|

|

|

L'échelle d'intérêts calculerales intérêts débiteurs en fonction de la conditionfinancière débitrice renseignée.

|

|

|

|

L'echelle d'intérêts calculerales intérêts créditeurs en fonction de la conditionfinancière créditricerenseignée.

|

|

|

|

L'échelle d'intérêts calculerales intérêts dus au titre de l'escompte en compte en fonction de la conditionfinancière d'escompte en compte renseignée.

|

|

|

|

L'échelle d'intérêts calculerale montant de la commission de plus fort découvert en fonction de la conditionfinancière de CPFD renseignée.

|

|

|

|

L'échelle d'intérêts calculerale montant de la commission de mouvement en fonction de la conditionfinancière de commission de mouvement renseignée.

|

|

Arrêté de compte bancaire

|

|

|

|

La définition du type de jours d'arrêté permet de choisir la façon de déterminer les jous d'arrêté de compte. Ces jours d'arrêté de compte, sont des jours qui appartiennent à la période officielle de l'échelle ( Exemple : du 01 Janvier au 31 Mars) mais dont les flux ou les soldes ne sont pas pris en compte dans le calcul de l'échelle parce que la banque arrête ses comptes avant cette date. (Exemple : arrêté au 28 Mars).Il est possible de choisir deux types de jours d'arrêté. Soit on choisit des "jours d'arrêtés de compte" et dans ce cas, on renseigne un nombre de jours d'arrêté antérieur à la date de fin officielle de l'échelle et un type de jours d'arrêté (calendaire, ouvré ou ouvrable) . Soit on choisit des "jours de proximité" et dans ce cas, il est possible de choisir soit le "premier jours ouvré suivant" la date de fin de l'échelle soit le "dernier jour ouvré précédant" cette date.

|

|

|

|

Indique le nombre de jours séparant la date d'arrêté de compte de la banque de la date de fin de l'échelle d'intérêts. Ce nombre doit être positif et il sera retranché de la date de fin de période de l'échelle.

|

|

|

|

Indique quels sont les jours à évaluer pour calculer le nombre de jours séparant la date d'arrêté de compte de la banque de la date de fin officielle de l'échelle d'intérêts.

Les valeurs proposées sont : Calendaire, Ouvré, Ouvrable.

·

|

|

Régularisation des valeurs antérieures

|

|

|

|

Si la banque adresse des échelles d'intérêts ne comportant pas de régularisations de valeurs antérieures, il faut choisir l'option « Aucun ». Sinon, il existe deux types de régularisation.

Si l'on choisit la régularisation « Simplifiée », l'échelle recalculera le montant des intérêts débiteurs, d'escompte en compte et créditeurs dus au titre de la période séparant la date d'opération de la date de valeur du flux régularisé, en appliquant uniquement le premier seuil de condition paramétré (à partir de zéro).

Si l'on choisit la régularisation « Avancée », l'échelle peut recalculer l'intégralité des échelles séparant la date d'opération de la date de valeur du flux régularisé en appliquant toutes les conditions financières en vigueur au moment où les échelles intermédiaires ont été calculées ; afin d'établir le différentiel précis induit par cette régularisation.

Si l'utilisateur souhaite recalculer seulement les intérêts en appliquant tous les seuils de conditions, il ne coche ni le recalcul de CMVT , ni celui de CPFD. S'il souhaite y ajouter l'un de ces deux calculs ou les deux, il suffit de cocher les options retenues.

|

|

|

|

Ce champs mémo permet de préciser les différentes modalités de calcul de régularisation des valeurs antérieures

|

|

|

|

Permet de recalculer la commission de plus fort découvert qui aurait dû être perçue sur la période, si le flux de régularisation avait initialement été correctement passé.

|

|

|

|

Permet de recalculer la commission de mouvement qui aurait dû être perçue sur la période, si le flux de régularisation avait initialement été correctement passé.

|

| |

Contexte d'utilisation

Contexte d'utilisation

Contexte d'utilisation

Contexte d'utilisation

Voir également les liens ci-dessous

Voir également les liens ci-dessous